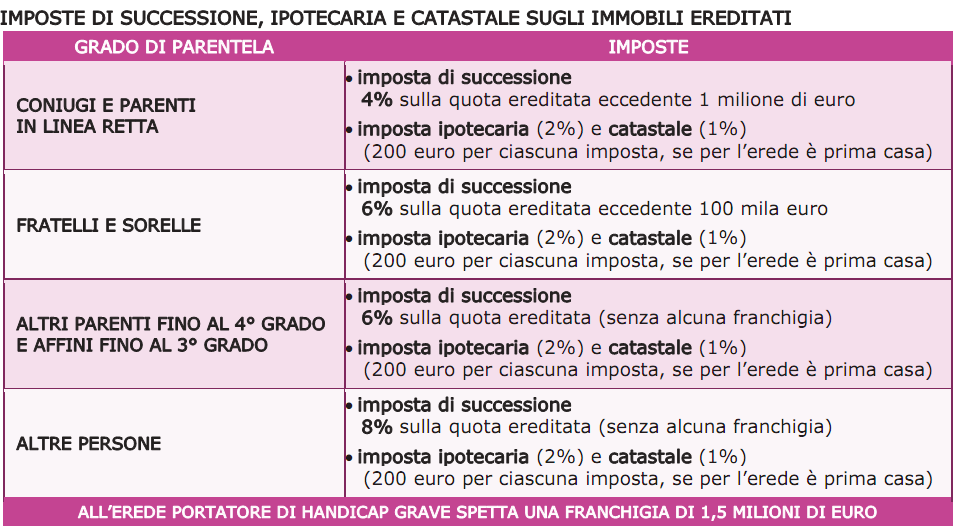

Documenti Documentida Presentare La dichiarazione di successione deve essere presentata dagli eredi, dai chiamati all'eredità, dai legatari entro 12 mesi dalla data di apertura della successione che coincide, generalmente, con la data del decesso del contribuente. A decorrere dall’anno 2019, per i deceduti dal 3 ottobre 2006 in poi, la dichiarazione di successione e domanda di volture catastali deve essere presentata esclusivamente online, in modalità telematica. Anche il versamento delle imposte catastali e ipotecarie avviene in via telematica su Iban di Banca Convenzionata. Pertanto il modello di versamento cartaceo F24 non deve essere più utilizzato. L’utilizzo sarà concesso solo nel caso di mancato addebito delle imposte. Se il decesso è avvenuto prima del 3 ottobre 2006 deve essere utilizzato il Modello 4 ( vecchio modello cartaceo). Per le dichiarazioni integrative, sostitutive o modificative di una dichiarazione presentata con il Modello 4, occorre continuare a utilizzare questo modello seguendo le relative modalità di presentazione. In tal caso, l’ufficio territoriale competente è lo stesso presso il quale è stata presentata la prima dichiarazione. La dichiarazione di successione telematica prevede il rilascio di copie conformi (copia Glifo) della dichiarazione regolarmente presentata. La copia Glifo viene richiesta dalle Banche per svincolare conti correnti oppure titoli. Qualora non sia stata richiesta in via telematica, sarà possibile richiederla recandosi in qualsiasi ufficio territoriale dell’Agenzia, avendo cura di munirsi di contrassegni telematici (ex marca da bollo). Con la nuova dichiarazione di successione la voltura è automatica, ma se il contribuente ha deciso di non avvalersi del servizio di voltura automatica tramite la presentazione della dichiarazione di successione, entro 30 giorni dalla registrazione della stessa deve presentare la richiesta di voltura degli immobili ai competenti uffici provinciali - Territorio dell'Agenzia. Si precisa che: I residenti all’estero possono presentare in via eccezionale il modello cartaceo, in caso di impedimenti alla trasmissione telematica. Il modello deve essere inviato all’ufficio competente dell’Agenzia, tramite raccomandata o altro mezzo equivalente dal quale risulti con certezza la data di spedizione. La dichiarazione si considera presentata il giorno in cui viene consegnata all’ufficio postale. Se il defunto risiedeva all’estero ma in precedenza aveva risieduto in Italia, la dichiarazione deve essere presentata all’ufficio dell’Agenzia nella cui circoscrizione era stata fissata l’ultima residenza italiana. Se quest’ultima non è conosciuta, la dichiarazione va presentata presso la Direzione Provinciale II di ROMA - Ufficio Territoriale ROMA 6 - EUR TORRINO, in Via Canton 20 - CAP 00144 Roma. Chi deve pagarla e quanto si paga Sono obbligati al pagamento dell'imposta gli eredi e i legatari che beneficiano dei seguenti beni e diritti: beni immobili e diritti reali immobiliari. La valutazione degli immobili avviene mediante la moltiplicazione delle rendite catastali per appositi coefficienti di aggiornamento (vedi piu' avanti calcolo del valore catastale ai fini dell'imposta catastale e ipotecaria); azioni e quote di partecipazione al capitale di societa' (il valore e' dato dal patrimonio netto contabile); obbligazioni (con esclusione dei titoli di Stato); aziende (il valore e' dato dal patrimonio netto contabile senza valutare le immobilizzazioni e l'avviamento); crediti e denaro; beni mobili (gioielli, mobili). La base imponibile e' costituita dal valore totale netto dell'asse ereditario, vale a dire dal valore dei beni e dei diritti oggetto di successione al netto delle passivita' e degli oneri deducibili (debiti della persona deceduta, spese mediche e funerarie). L'imposta di successione a' determinata dall'ufficio che applica aliquote diverse a seconda del grado di parentela dell'erede. In particolare, sono previste le seguenti aliquote: 4 per cento, per il coniuge e i parenti in linea retta, da calcolare sul valore eccedente, per ciascun erede, di 1.000.000 di euro; 6 per cento, per fratelli e sorelle, da calcolare sul valore eccedente i 100.000 euro per ciascun erede; 6 per cento, da calcolare sul valore totale (cioe' senza alcuna franchigia), per gli altri parenti fino al quarto grado, affini in linea retta, affini in linea collaterale fino al terzo grado; 8 per cento, senza alcuna riduzione della base imponibile, per le altre persone. L'imposta di successione e' calcolata dall'ufficio, in base alla dichiarazione presentata e previa correzione di eventuali errori materiali e di calcolo commessi dal dichiarante nella determinazione della base imponibile. L'importo eventualmente dovuto e' notificato al contribuente attraverso un avviso di liquidazione Le imposte ipotecaria e catastale e l'agevolazione "prima casa" Quando nell'attivo ereditario ci sono beni immobili o diritti reali immobiliari, oltre all'imposta di successione sono dovute anche le imposte ipotecaria e catastale. Queste, sono pari, rispettivamente, al 2 per cento e all'1 per cento del valore degli immobili, con un versamento minimo di 200 euro. Se il valore e' dichiarato in misura non inferiore a quello determinato su base catastale, l'Ufficio non puo' procedere alla rettifica di valore. Se all'interno dell'asse ereditario vi e' un immobile (non di lusso) che andra' destinato come "prima casa", e' previsto il pagamento dell'imposta ipotecaria e catastale in misura fissa (200 euro per ciascuna imposta). L'agevolazione spetta se il beneficiario (ovvero, nel caso di immobili trasferiti a piu' beneficiari, almeno uno di essi), ha i requisiti necessari per fruire dell'agevolazione cd. "prima casa".  NOVITA': L'Articolo 28 al comma 7 - Dichiarazione della successione e' stato cosi' modificato da: Decreto legislativo del 21/11/2014 n. 175 Articolo 11

NOVITA': L'Articolo 28 al comma 7 - Dichiarazione della successione e' stato cosi' modificato da: Decreto legislativo del 21/11/2014 n. 175 Articolo 11

comma 7. Non vi e' obbligo di dichiarazione se l'eredita' e' devoluta al coniuge e ai parenti in linea retta del defunto e l'attivo ereditario ha un valore non superiore a euro centomila e non comprende beni immobili o diritti reali immobiliari, salvo che per effetto di sopravvenienze ereditarie queste condizioni vengano a mancare. 04/04/2024 - DICHIARAZIONE MORTA PRESUNTA, ECCO I CAMBIAMENTI CON IL DDL SEMPLIFICAZIONI 13/05/2021 - SUCCESSIONE, IN ITALIA ENTRATE FISCALI MODESTE 10/01/2020 - IN SUCCESSIONE LA VENDITA DI IMMOBILI LEGATA ALLA VOLONT� TESTAMENTARIA 06/11/2019 - DONAZIONI, CHIARIMENTI SUL PAGAMENTO DELLE IMPOSTE DA PARTE DELLE ENTRATE 04/09/2018 - SUCCESSIONE, PERMANGONO DUBBI SULLE IMPOSTE INDIRETTE 16/03/2018 - SUCCESSIONE E VOLTURE CATASTALI, AL VIA IL NUOVO MODELLO TELEMATICO 13/12/2017 - DONAZIONI, IMPORTANTE SENTENZA DALLA CORTE DI CASSAZIONE 18/09/2017 - DAL 12 SETTEMBRE DISPONIBILE ONLINE IL MODELLO DI SUCCESSIONE AGGIORNATO 01/02/2017 - COPPIE DI FATTO 2017: NON E� PREVISTA LA SUCCESSIONE EREDITARIA 11/01/2017 - LIQUIDAZIONE IMPOSTA DI SUCCESSIONE: CARTELLA NOTIFICABILE ENTRO 10 ANNI ARCHIVIO NEWS |

|